IV.賃貸用不動産の税金

賃貸用不動産の取得時・賃貸時・売却時の税金について

更新日:2023年11月30日

④減価償却費

1.償却方法

資産の種類と取得時期に応じて選択できる償却方法は次の通りです。

| 取得時期 | 平成19年4月1日以後 | 平成28年4月1日以後 |

|---|---|---|

| 建 物 | 定額法のみ | |

| 附属設備・構築物 | 定額法や定率法 | 定額法のみ |

| 器具備品 | 定額法や定率法 | |

2.償却費の計算方法

平成19年4月1日以後に取得した業務用資産

| 定額法 | 定率法 | |

|---|---|---|

| 特 徴 | 償却費の額が原則として毎年同額となります。 |

償却費の額は初年度が一番多く、年々逓減します。 ただし、定率法の償却率により計算した償却額が「償却保証額」に満たなくなった年分以後は、毎年同額となります。 |

| 計算方法 |

取得価額×定額法の償却率 |

未償却残高×定率法の償却率 |

※年の中途で取得又は取壊しをした場合には、上記の金額を12で除し、その年において賃貸に使用していた月数を乗じて計算した金額になります。

3.法定耐用年数

| 種類 | 構造 | 用途・細目 | 耐用年数 | |

|---|---|---|---|---|

| 建物 | 木造 | 事務所用 | 24 | |

| 店舗用・住宅用 | 22 | |||

| 飲食店用 | 20 | |||

| 車庫用 | 17 | |||

| 金属造 | 事務所用 | 骨格材の肉厚が4mm超 | 38 | |

| 骨格材の肉厚が3mm超4mm以下 | 30 | |||

| 骨格材の肉厚が3mm以下 | 22 | |||

| 店舗・住居用 | 骨格材の肉厚が4mm超 | 34 | ||

| 骨格材の肉厚が3mm超4mm以下 | 27 | |||

| 骨格材の肉厚が3mm以下 | 19 | |||

| 飲食用・車庫用 | 骨格材の肉厚が4mm超 | 31 | ||

| 骨格材の肉厚が3mm超4mm以下 | 25 | |||

| 骨格材の肉厚が3mm以下 | 19 | |||

| 鉄骨鉄筋コンクリート造・ 鉄筋コンクリート造 |

事務所用 | 50 | ||

| 住宅用 | 47 | |||

| 飲食店用 |

延べ床面積のうち占める木造内装 部分の面積が3割を超えるもの |

34 | ||

| その他のもの | 41 | |||

| 店舗用 | 39 | |||

| 車庫用 | 38 | |||

| 附属設備 | 店舗簡易装備 | - | 3 | |

| 冷房・暖房・通風・ ボイラー設備 |

冷暖房設備(冷凍機の出力が22kW以下のもの) | 13 | ||

| その他のもの | 15 | |||

| 電気設備(照明設備を含む) | 蓄電器電源設備 | 6 | ||

| その他のもの | 15 | |||

| 給排水・衛生設備、ガス設備 | - | 15 | ||

4.中古資産の見積耐用年数

耐用年数の全部又は一部を経過した、いわゆる中古資産の耐用年数は、原則として取得時における使用可能期間とする方法(見積法)とされています。ただし、使用可能期間の見積りが困難なときは、次の簡便法により耐用年数を計算します。

| 区 分 | 見積耐用年数 |

|---|---|

| 耐用年数の全部を経過した資産 | 法定耐用年数×0.2 |

| 耐用年数の一部を経過した資産 | (法定耐用年数-経過年数)+経過年数×0.2 |

※その計算した耐用年数に1年未満の端数があるときは、端数を切り捨てた年数とし、その計算した耐用年数が2年に満たない場合は2年とする。

5.償却率

<定額法>

| 耐用年数 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 償却率 | 0.500 | 0.334 | 0.250 | 0.200 | 0.167 | 0.143 | 0.125 | 0.112 | 0.100 | 0.091 | 0.084 | 0.077 | 0.072 |

| 耐用年数 | 15 | 16 | 17 | 18 | 19 | 20 | 21 | 22 | 23 | 24 | 25 | 26 | 27 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 償却率 | 0.067 | 0.063 | 0.059 | 0.056 | 0.053 | 0.050 | 0.048 | 0.046 | 0.044 | 0.042 | 0.040 | 0.039 | 0.038 |

| 耐用年数 | 28 | 29 | 30 | 31 | 32 | 33 | 34 | 35 | 36 | 37 | 38 | 39 | 40 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 償却率 | 0.036 | 0.035 | 0.034 | 0.033 | 0.032 | 0.031 | 0.030 | 0.029 | 0.028 | 0.028 | 0.027 | 0.026 | 0.025 |

| 耐用年数 | 41 | 42 | 43 | 44 | 45 | 46 | 47 | 48 | 49 | 50 |

|---|---|---|---|---|---|---|---|---|---|---|

| 償却率 | 0.025 | 0.024 | 0.024 | 0.023 | 0.023 | 0.022 | 0.022 | 0.021 | 0.021 | 0.020 |

<定率法>

| 耐用年数 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 償却率 | 1.000 | 0.667 | 0.500 | 0.400 | 0.333 | 0.286 | 0.250 | 0.222 | 0.200 | 0.182 | 0.167 | 0.154 | 0.143 |

| 耐用年数 | 15 | 16 | 17 | 18 | 19 | 20 | 21 | 22 | 23 | 24 | 25 | 26 | 27 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 償却率 | 0.133 | 0.125 | 0.118 | 0.111 | 0.105 | 0.100 | 0.095 | 0.091 | 0.087 | 0.083 | 0.080 | 0.077 | 0.074 |

| 耐用年数 | 28 | 29 | 30 | 31 | 32 | 33 | 34 | 35 | 36 | 37 | 38 | 39 | 40 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 償却率 | 0.071 | 0.069 | 0.067 | 0.065 | 0.063 | 0.061 | 0.059 | 0.057 | 0.056 | 0.054 | 0.053 | 0.051 | 0.050 |

| 耐用年数 | 41 | 42 | 43 | 44 | 45 | 46 | 47 | 48 | 49 | 50 |

|---|---|---|---|---|---|---|---|---|---|---|

| 償却率 | 0.049 | 0.048 | 0.047 | 0.045 | 0.044 | 0.043 | 0.043 | 0.042 | 0.041 | 0.040 |

6.取得に要した金額の取扱い

賃貸用不動産の取得に要した金額は、取得年の必要経費にすることができるものと、不動産の取得価額にすべきものがあります。購入時に係る諸経費のうち土地と建物等の両方に係るものは、土地と建物等の取得価額の比率などに従い、それぞれの取得価額に算入します。

| 区 分 | 内 容 | |

|---|---|---|

| 必要経費と するもの |

|

|

|

取得価額に 含める べきもの |

建 物 |

購入代金、請負工事代金(設計料、建築確認申請料を含む)、オプション 工事(家具、食器棚)、増改築費用 |

| 建物附属設備 | ビルトインエアコン、給湯器設備等 | |

| 土 地 |

購入代金、造成費用(整地、地盛り、擁壁工事)、 購入後概ね1年以内に取壊した建物の購入代金及び取壊費用 |

|

|

共通費用(土地と建物 等の取得価額の比率 で配賦) |

売買に係る仲介手数料、固定資産税等の精算金、借入時の事務手数 料、業務開始前の借入金の利息・保証料・団体生命保険料、契約解除 に伴い支出した解約違約金、購入時に支払った立退料・移転料等 |

|

土地建物を一括購入した場合の減価償却費の計算方法は?

実額取得費の計算を行う場合において土地建物を一括購入した場合には、建物の購入代金等が不明のため、建物の減価償却費の計算ができない場合があります。どのように区分すればいいのでしょうか?

1.消費税等が契約書に記載されている場合

契約書に消費税額が記載されている場合には、その消費税額から建物価格を計算することができます。なぜなら、土地の売買は消費税が非課税であり、建物にだけ消費税がかかるため、その税率で逆算することによって建物価格が求められるのです。なお、契約書に消費税の記載がある場合には当事者が土地建物の区分金額に合意をしたことになるので、この方法以外の区分は認められません。

契約書に記載された消費税額①÷税率※=建物の消費税抜きの価格②

建物の価格=①+②

土地の価格=消費税額込みの総額−(①+②)

※税率:引渡日が平成元年4月1日~平成9年3月31日→3%、平成9年4月1日~平成26年3月31日→5%、

平成26年4月1日~令和元年9月30日→8%、令和元年10月1日〜→10%(経過措置の適用がある場合があります)

2.消費税等が契約書に記載されていない場合

①建物価格優先確定方式

契約書に消費税額が記載されていない場合には、建物価格を建築時の「建物の標準的な建築価額表」から計算します。新築であればその価格が建物価格となります。購入した建物が既存(中古)の場合には、建物価格を建築時の建築価格で計算し、その価格から建築時から購入時までの償却費相当額を控除した金額が建物価格となります。

建物の価格=「建物の標準的な建築価額表」の金額×建物の総床面積

※建物が既存(中古)の場合には上記金額から建築時から購入時までの償却費相当額を控除します。

土地の価格=契約書の総額-建物の価格

建物の標準的な建築価額表(単位:千円/㎡)

|

構造 建築年 |

木造・ 木骨 モルタル |

鉄骨鉄 筋コンク リート |

鉄筋 コンク リート |

鉄骨 |

|---|---|---|---|---|

| 昭和42年 | 19.9 | 43.6 | 33.7 | 19.6 |

| 43年 | 22.2 | 48.6 | 36.2 | 21.7 |

| 44年 | 24.9 | 50.9 | 39.0 | 23.6 |

| 45年 | 28.0 | 54.3 | 42.9 | 26.1 |

| 46年 | 31.2 | 61.2 | 47.2 | 30.3 |

| 47年 | 34.2 | 61.6 | 50.2 | 32.4 |

| 48年 | 45.3 | 77.6 | 64.3 | 42.2 |

| 49年 | 61.8 | 113.0 | 90.1 | 55.7 |

| 50年 | 67.7 | 126.4 | 97.4 | 60.5 |

| 51年 | 70.3 | 114.6 | 98.2 | 62.1 |

| 52年 | 74.1 | 121.8 | 102.0 | 65.3 |

| 53年 | 77.9 | 122.4 | 105.9 | 70.1 |

| 54年 | 82.5 | 128.9 | 114.3 | 75.4 |

| 55年 | 92.5 | 149.4 | 129.7 | 84.1 |

| 56年 | 98.3 | 161.8 | 138.7 | 91.7 |

| 57年 | 101.3 | 170.9 | 143.0 | 93.9 |

| 58年 | 102.2 | 168.0 | 143.8 | 94.3 |

| 59年 | 102.8 | 161.2 | 141.7 | 95.3 |

|

構造 建築年 |

木造・ 木骨 モルタル |

鉄骨鉄 筋コンク リート |

鉄筋 コンク リート |

鉄骨 |

|---|---|---|---|---|

| 60年 | 104.2 | 172.2 | 144.5 | 96.9 |

| 61年 | 106.2 | 181.9 | 149.5 | 102.6 |

| 62年 | 110.0 | 191.8 | 156.6 | 108.4 |

| 63年 | 116.5 | 203.6 | 175.0 | 117.3 |

| 平成元年 | 123.1 | 237.3 | 193.3 | 128.4 |

| 2年 | 131.7 | 286.7 | 222.9 | 147.4 |

| 3年 | 137.6 | 329.8 | 246.8 | 158.7 |

| 4年 | 143.5 | 333.7 | 245.6 | 162.4 |

| 5年 | 150.9 | 300.3 | 227.5 | 159.2 |

| 6年 | 156.6 | 262.9 | 212.8 | 148.4 |

| 7年 | 158.3 | 228.8 | 199.0 | 143.2 |

| 8年 | 161.0 | 229.7 | 198.0 | 143.6 |

| 9年 | 160.5 | 223.0 | 201.0 | 141.0 |

| 10年 | 158.6 | 225.6 | 203.8 | 138.7 |

| 11年 | 159.3 | 220.9 | 197.9 | 139.4 |

| 12年 | 159.0 | 204.3 | 182.6 | 132.3 |

| 13年 | 157.2 | 186.1 | 177.8 | 136.4 |

| 14年 | 153.6 | 195.2 | 180.5 | 135.0 |

|

構造 建築年 |

木造・ 木骨 モルタル |

鉄骨鉄 筋コンク リート |

鉄筋 コンク リート |

鉄骨 |

|---|---|---|---|---|

| 15年 | 152.7 | 187.3 | 179.5 | 131.4 |

| 16年 | 152.1 | 190.1 | 176.1 | 130.6 |

| 17年 | 151.9 | 185.7 | 171.5 | 132.8 |

| 18年 | 152.9 | 170.5 | 178.6 | 133.7 |

| 19年 | 153.6 | 182.5 | 185.8 | 135.6 |

| 20年 | 156.0 | 229.1 | 206.1 | 158.3 |

| 21年 | 156.6 | 265.2 | 219.0 | 169.5 |

| 22年 | 156.5 | 226.4 | 205.9 | 163.0 |

| 23年 | 156.8 | 238.4 | 197.0 | 158.9 |

| 24年 | 157.6 | 223.3 | 193.9 | 155.6 |

| 25年 | 159.9 | 258.5 | 203.8 | 164.3 |

| 26年 | 163.0 | 276.2 | 228.0 | 176.4 |

| 27年 | 165.4 | 262.2 | 240.2 | 197.3 |

| 28年 | 165.9 | 308.3 | 254.2 | 204.1 |

| 29年 | 166.7 | 350.4 | 265.5 | 214.6 |

| 30年 | 168.5 | 304.2 | 263.1 | 214.1 |

| 令和元年 | 170.1 | 363.6 | 285.6 | 228.8 |

| 2年 | 172.0 | 279.2 | 277.0 | 230.2 |

※「建物の標準的な建築価額表」の利用方法

(1)建築年月日、構造、床面積を登記簿謄本で確認します。

(2)建築時の建物の取得価額=該当する標準的な建築価額×床面積㎡

(3)中古建物の取得価額は、(2)の金額から建築時より取得時までの減価償却費の合計額を控除します。

②時価按分方式

時価に基づき土地・建物に按分します。通常使用する時価は固定資産税評価額です。固定資産税評価額は、市区町村などで固定資産税評価証明書を取得するか、固定資産税の納税通知書で確認することができます。注意したいのは、あくまで“価格”または“評価額”のところの金額を使うことです。課税標準額の金額は使わないようにしましょう。

③土地価格優先確定方式

近隣の土地の取引事例に基づき、取引単価に地積を乗じて土地代金を算定し、残りを建物代金とする方法です。

土地の取得価額 = 近隣類似土地の取引単価 × 地積 ⇒ 建物の取得価額 = 全体の取得価額 - 土地の取得価額

7.少額な減価償却資産の特例

一定の要件を満たす少額な減価償却資産は、法定耐用年数による減価償却によらず、必要経費に算入することができます。

| 区 分 | 要 件 | 使用可能期間 | 取得価額 | 取扱い |

|---|---|---|---|---|

|

少額の 減価償却資産 |

使用可能期間が1年未満であるもの 又は 取得価額が10万円未満であるもの |

1年未満 | 10万円未満 | 全額を必要経費に算入 |

| 1年未満 | 10万円以上 | |||

| 1年以上 | 10万円未満 | |||

| 一括償却資産 | 取得価額が20万円未満であるもの | 1年以上 | 20万円未満 | 1/3均等償却 (3年間にわたって 1/3ずつ費用とする) |

|

青色中小企業者の 少額減価償却資産 の特例 |

(1)青色申告の中小規模事業者

※中小企業者とは常時使用する |

1年以上 | 30万円未満 | 業務開始年に全額を 必要経費に算入 (年間300万円が限度) |

海外赴任に伴い自宅マンションを賃貸した場合の減価償却費

平成30年5月に新築マンションを購入し、同月より居住していたが、令和5年7月に海外に転勤したため、8月より賃貸を開始しました。このマンションの取得価額は5,240万円(うち消費税等(税率8%)は240万円)であった。令和5年分の減価償却費と年末の未償却残高はいくらでしょうか。なお、マンションの業務用期間の償却率は0.022、非業務用期間の償却率は0.015です。

3,240万円-令和5年償却費

29.7万円-平成30から

令和5年償却費

218.7万円=2.991.6万円

⑤申告・申請手続

不動産所得がある場合には、所得税の確定申告が必要となります。不動産所得だけでなく、給与所得や事業所得がある方はこれらの所得を合算して確定申告をします。事業開始から確定申告までの流れは以下の通りです。

1.事業開始手続

事業を開始する場合には税務署へ以下の届出が必要となります。

| 書 類 | 提出期限 |

|---|---|

| 個人事業の開廃業等届出書 | 開業の日から1ヶ月以内 |

| 青色申告の承認申請書 |

適用を受けようとする年の3月15日まで (1月16日以降開業等の場合には、2ヶ月以内) |

| 減価償却資産の償却方法の届出書 | 最初の確定申告書の提出期限まで |

2.確定申告手続

| 区 分 | 内 容 |

|---|---|

| 提出期間 | その年の翌年2月16日から3月15日まで(その日が土日の場合は次の月曜日まで) |

| 納付期限 |

翌年3月15日まで (翌年3月15日までに振替納税の手続きをした場合は4月の中旬に指定口座からの引き落としとなり ます。また、一定の手続きで延納も可能です。) |

| 提出書類 |

確定申告書、決算書、その他参考となるもの (決算書は青色申告の場合、損益計算書・収入の内訳書・減価償却の計算・貸借対照表で構成されています) |

| 提出先 | 住所地を所轄する税務署 |

※税務署へ所得税の確定申告書を提出した場合には、市区町村に申告書を提出したことになります。給与所得以外の不動産取得などに係る住民税は、給与から天引徴収する特別徴収または納付書で納付する普通徴収の選択を所得税の申告書で行うことができます。普通徴収の場合には6月、8月、10月、翌年1月の4回に分割して納付をするこができます。

⑥青色申告特別控除

青色申告は不動産所得等の計算において、一定の青色申告特別控除額を控除することができます。

| 控除額 | 55万円控除(e-Tax申告又は電子帳簿保存で65万) | 10万円控除 |

|---|---|---|

| 適用要件 |

|

左のいずれかに該当しない。 |

| 控除順序 | 不動産所得→事業所得(所得を限度) | 不動産所得→事業所得→山林所得(所得を限度) |

※事業的規模とは、社会通念上事業と称するに至る程度の規模とされ、具体的には貸家5棟または貸室10室以上とされています。

⑦不動産所得の損益通算の特例

1.損益通算

損益通算とは、各種所得金額の計算上生じた損失のうち不動産所得、事業所得、譲渡所得、山林所得についてのみ、一定の順序にしたがって、他の各種所得の金額から控除することができます。

2.損益通算の特例

譲渡所得の損失のうち損益通算できる損失は①不動産及び有価証券以外の損失と②一定の要件を満たす住居用不動産の譲渡損失に限られます。(参照:マイホームの税金)

また、不動産所得の金額の損失のうち、次に掲げる損失の金額は、損益通算の対象となりません。

- 別荘などの生活に通常必要でない資産とされる不動産の貸付けに係る損失

- 土地等を取得するために要した負債の利子に相当する部分の損失

- 不動産信託等から生じる損失で一定のもの

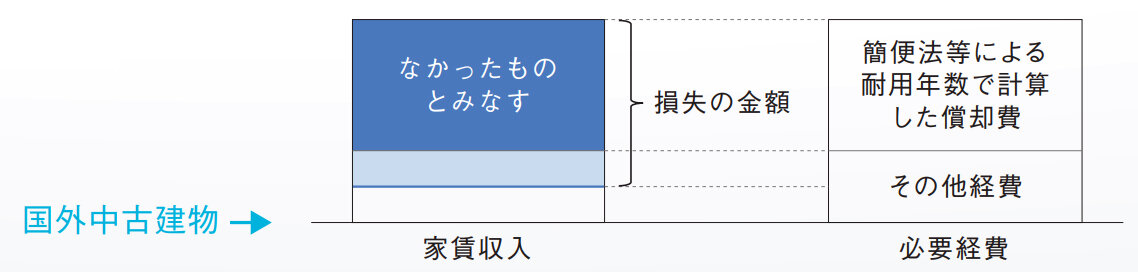

-

国外中古建物の貸付による損失(国外中古建物以外の国外不動産所得と相殺後の損失)のうち、簡便法による償却費相当額

※国外中古建物とは、国外にある建物で、中古資産の見積耐用年数(国外中古建物の所在地国の法定耐用年数など一定のものを除く)を使用するもの